El modelo microeconómico de la capacidad adquisitiva desarrollado en el capítulo Nº 2 no considera las distorsiones que se presentan cuando la política económica aplica impuestos o subsidios.

Los impuestos que aplica el gobierno a través de su política fiscal tienen como objetivo recaudar liquidez y efectuar el gasto público, ya sea, gastos corrientes o inversiones públicas. En tal sentido es de suma importancia conocer la reacción posible de los consumidores al aplicarse o aumentarse cierto impuesto

El impacto de los impuestos se puede analizar utilizando el modelo de la oferta y la demanda, y el modelo del consumo óptimo. En este capítulo, utilizamos el modelo del consumo óptimo del consumidor desarrollado en detalle en los capítulos anteriores.

El análisis es para un individuo específico o para un grupo de personas pudiéndose ver que no se podrían dar generalidades dado que se presentarían diferentes reacciones posibles de los consumidores ante los mismo estímulos.

El modelo asume un consumidor representativo, que consume una canasta de dos bienes, el bien “X” y el bien “Y”, un ingreso nominal por periodo de tiempo, “I”, y los precios de los bienes “X” e “Y”, que se forman en el mercado por la interacción de la demanda y la oferta.

El consumidor tiene una función de utilidad:

U = U (X,Y)

Consideramos un impuesto específico a la producción, denominado con la letra “t”, como una cantidad fija de valor monetario, el mismo que es aplicado en su totalidad1 al precio del bien, que en este caso, será el bien “X”.

El presupuesto inicial del consumidor será el siguiente:

I = X.Px+Y.Py

Una vez aplicado el impuesto específico, el presupuesto del consumidor quedará de la siguiente forma:

I = X.(Px+t) + Y.Py

Observamos así que el precio del bien “X” aumenta si consideramos el impuesto específico. En tal sentido podemos comparar el precio relativo antes del impuesto y después de aplicado el impuesto

Px/Py < (Px + t) / Py

El precio relativo del bien “X” respecto al bien “Y” ha aumentado, lo que ocasionará que el consumo varíe hacia el bien que se hace más barato en términos relativos en caso que ambos bienes sean sustitutos.

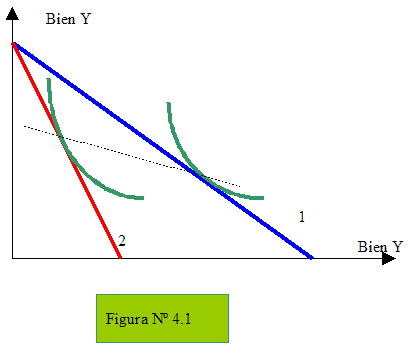

Si analizamos la Figura Nº 1, el primer presupuesto tendrá el primer precio relativo; una vez aplicado el impuesto específico, el precio relativo aumenta, toda vez que el numerador del ratio de precios se incrementa en el valor de “t”.

Se observa así que el consumo del bien “X” disminuye pero el consumo del bien “Y” aumenta ya que la relación entre ambos es de sustitución. El caso en que los bienes sean complementarios, la curva de precio consumo tendrá pendiente positiva. En este caso, el consumo de ambos bienes disminuiría.

Supongamos que se conoce la canasta que el consumidor consumiría (combinación de bienes) una vez aplicado el impuesto específico al bien “X”. Esta nueva canasta de consumo la definimos como la “canasta después del impuesto”:

(Xt,Yt)

Esta canasta es la combinación de los bienes “X” e “Y” que el consumidor elige una vez aplicado el impuesto específico al bien “X”. Si valoramos esta combinación con los precios del mercado tendremos la siguiente restricción presupuestal:

I = Xt.(Px+t) + Yt.Py

Este vendría a ser el presupuesto Nº 2, el mismo que cuenta, en términos gráficos, con una pendiente mayor, dado el impuesto específico aplicado al bien “X”.

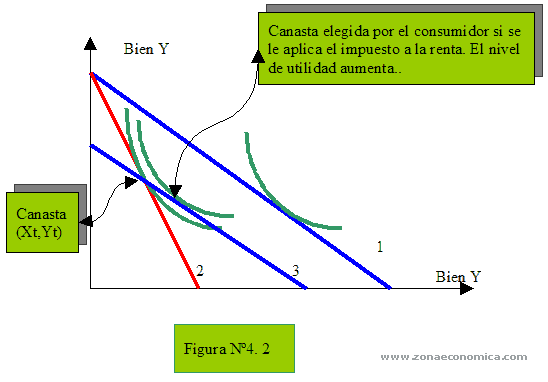

Si asumimos que el consumidor puede consumir la canasta, (Xt,Yt), pero, sin considerar el impuesto específico al bien “X”, la recta presupuestal Nº1, con los precios de los bienes “X” e “Y” originales, se tendría que desplazar hacia el origen, hasta incluir el punto que representa a la canasta (Xt,Yt).

Esta nueva restricción presupuestal, al que denominaremos la Nº 3, tendrá como precio relativo. (Px/Py).

Como los precios se mantienen iguales, la restricción presupuestal Nº 3 será paralela a la restricción presupuestal Nº1; sin embargo, como esta nueva restricción presupuestal está más próxima al origen del gráfico, el ingreso nominal que le corresponde ya no es el mismo, sino, sería uno menor en cuanto a valor monetario se refiere.

El presupuesto Nº 3 se representa con la siguiente ecuación:

I = Xt. (Px+t)+Yt.Py

realizando operaciones, tendremos:

I = Xt.Px + Xt.t + Yt.Py

efectuando arreglos, tenemos:

I + Xt.t = Xt.Px + Yt.Py

donde la expresión

Xt.t

Es el valor total del impuesto a ser pagado por el consumidor como consecuencia del impuesto específico. Este valor es la cantidad del bien “X” consumido después del impuesto multiplicada por el valor monetario del impuesto específico “t”.

En tal sentido, si se conoce la cantidad del bien “X” a ser consumido dado el impuesto específico, y este valor se le resta al ingreso nominal, I, el consumidor elegiría la misma canasta que la que consumiría si se eleva el precio del bien “X” en el valor del impuesto específico.

Ambos presupuestos, el Nº 2 y el Nº 3 pasan por el punto que representa la “canasta después del impuesto”, (Xt,Yt).

Si analizamos la Figura Nº 2, la restricción el presupuestal Nº 3, que es producto de la aplicación de un impuesto a la renta en vez de un impuesto específico al bien “X”, tiene una pendiente menor que la restricción presupuestal Nº2. Sin embargo con los dos presupuestos se puede consumir la misma canasta (Xt,Yt)., (después del impuesto). Se podría plantear que el consumidor mantiene la capacidad adquisitiva a la Slutsky.

Sin embargo, como el consumidor enfrenta un precio relativo del bien “X” respecto al bien “Y”, menor (menor pendiente), se producirá un efecto sustitución en el consumo, en el sentido que el consumidor orientará más su consumo al bien que se ha vuelto más barato en términos relativos. Al elegir esta nueva canasta el consumidor (presupuesto Nº 3), estará en una mayor curva de indiferencia por lo que aumentará su capacidad adquisitiva a lo Hicks, o dicho de otra forma, aumentará su bienestar o utilidad.

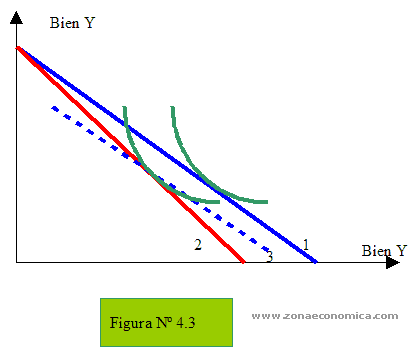

Asumiendo el caso en que la demanda del bien “X” es bastante elástica, el precio del bien “X” no aumenta considerablemente y la mayor parte del impuesto lo paga la empresa productora del bien “X”.

Este sería un caso especial que se caracteriza porque la demanda del bien “X” es tan elástica que prácticamente el impuesto lo asumiría la empresa productora. En este caso, como se puede apreciar en la Figura Nº 3 habría muy poca variación entre la canasta que elegiría el consumidor con el impuesto específico y con el impuesto a la renta. En esta circunstancia, es probable que el consumidor no esté de acuerdo con el impuesto a la renta porque no le significaría un mayor bienestar o utilidad

Ahora bien, no todas las personas reaccionarán igual cuando se aplica un impuesto específico por lo que estimar la canasta después del impuesto sería complicado lo que ocasionaría que la capacidad adquisitiva a lo Slutsky no se mantenga igual con ambos impuestos.

El factor psicológico es importante tenerlo en cuenta porque las personas reaccionan de manera diferente si se les aplica un impuesto a la renta. Si se aplica un impuesto específico a un bien determinado, es muy probable que las personas, en muchos casos no se enteren, en cambio, si se les aumenta el impuesto a la renta, si existirá una reacción más fuerte que en el primer caso.

Autor: O. Jack Ocrospoma Huerta

Jaquito "El Impuesto Específico a un Bien" [en linea]

Dirección URL: https://www.zonaeconomica.com/teoria-utilidad-demanda/impuesto-especifico (Consultado el 12 de Mar de 2026)