Usura llamada intereses, comisiones y servicios

La tasa de interés es el precio por el uso del dinero durante determinado período. Es el porcentaje de rendimiento o costo, respecto al capital comprometido por un instrumento de deuda.

Para controlar las tasas de interés y aún más para bajar, se dice que es conveniente abrir el mercado para que ingresen más bancos a competir. Pero la banca extranjera esté en el país, real o virtualmente y los intereses no han bajado. El mercado de por sí no controla los precios.

Esto lo podemos comprobar cuando en el Ecuador existe un oligopolio que fija los precios del dinero (Pichincha, Guayaquil y Produbanco). El Banco Central no pasa de ser un instrumento burdo de los banqueros, que da a conocer con recursos públicos las tasas de interés que fija el oligopolio. El Banco Central del Ecuador calcula sobre la base de obtener una media de las tasas que imponen los banqueros. Es decir, el Banco Central no fija las tasas de interés y la Superintendencia de Bancos no controla el cumplimiento de ley, para que las instituciones financieras no sobrepasen las tasas de interés establecidas. Anualmente la Superintendencia recibe de la banca USD 20 millones como aporte para su sostenimiento y la AGD USD 50 millones. De esa manera la Superintendencia de bancos mantienen la “autonomía” del gobierno central y apoya las tasas de usura que cobra el sistema financiero formal e informal, como lo pasamos a ver en el cuadro 7.

Existieron varias tasas de interés nominales, que lo vemos a continuación y que corresponden a finales de mayo de 2006:

- TASA PASIVA REFERENCIAL, igual a la tasa nominal promedio ponderada semanal de todos los depósitos a plazo de los bancos privados, captados a plazo de 84 y 91 días. (4,10%)

- TASA ACTIVA REFERENCIAL, igual al promedio ponderado semanal de las tasas de operaciones de crédito de entre 84 y 91 días, otorgadas por todos los bancos privados al sector corporativo. (8,81%)

- TASA MAXIMA CONVENCIONAL, es aprobada por el Directorio del BCE, sobre la base de la información proporcionada por las instituciones bancarias del país, tomando en cuanta la tasa activa referencial vigente en la última semana completa del mes anterior, más un recargo del 50%. de crédito dentro o fuera del sistema financiero. (12,17%)

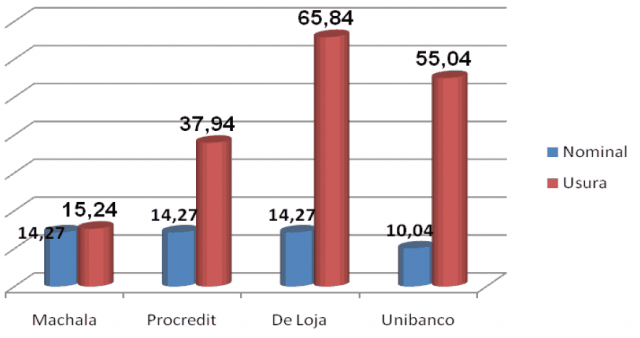

Cuadro 7

Microcrédito de 500 dólares a 6 meses

| Institución | Interés Nominal | Costo Total del Financiamiento | Costo con seguro de Desgravamen |

| Machala | 14.27 | 15.24 | 15.24 |

| Procredit | 14.27 | 37.94 | 37.94 |

| De Loja | 14.27 | 65.84 | 66.65 |

| Unibanco | 10.04 | 55.04 | 55.04 |

Fuente: Superintendencia de Bancos

En mayo de 2007 la Superintendencia de Bancos publicó los datos oficiales de la usura de unos pocos bancos, donde podemos destacar el Banco de Loja, propiedad del banco Pichincha, es el más alto, luego le sigue el Unibanco de Mario Rivadeneira y finalmente ProCredit de los Estados europeos. Estos ya no vienen a Latinoamérica a colonizarnos en barcos sino con bancos.

Luego apareció un suplemento denominado transparencia de la SBS donde las cooperativas de ahorro y crédito son denunciadas, pero se “olvida” de la mayoría de bancos de microcrédito. La situación en tasas de interés es semejante en créditos denominados de consumo.

A partir del 23 de agosto de 2007 y mediante la Regulación 148-2007 del Banco Central del Ecuador, bajo las órdenes de los banqueros estableció nuevos conceptos de “Tasas de Interés Referenciales”.

Los banqueros declaran estar en contra la división de clases sociales, sin embargo para sus intereses dividen a la sociedad en segmentos y subsegmentos, donde se penaliza a la persona que es pobre.

Mientras más pobre más alta la tasa de interés, menos pobre menos tasa de interés. Para los banqueros ser pobre constituye un delito, aunque lo último que realizarían los pobres es robar, en cambio para los banqueros es la primera y única opción.

La declaración constitucional de la igualdad de las personas ante la ley es letra muerta y la discriminación por ser pobre es evidente.

El Directorio del Banco Central compuesto por los opositores al Gobierno de Correa, dictó la resolución correspondiente, que fue declarada inconstitucional en diciembre de 2007. El Directorio del Banco Central con una nueva composición de supuestos afectos al gobierno, a los pocos días dictó una nueva resolución, copiando la anterior.

Conozcamos los contenidos anterior y actual con los“cambios” que se encuentran entre paréntesis:

- TASA PASIVA REFERENCIAL, corresponde al promedio ponderado por monto, de las tasas de interés efectiva pasivas remitidas por las instituciones financieras privadas al Banco Central del Ecuador, para todos los rangos de plazos…”.

- TASA ACTIVA REFERENCIAL, corresponde a la tasa de interés activa efectiva referencial para el segmento comercial corporativo”.

- TASAS DE INTERES EFECTIVAS MÁXIMAS: Las tasas de interés efectivas máximas para cada uno de los segmentos definidos en el artículo 8 del Capitulo VIII del presente Título, por encima de las cuales se considerará delito de usura, corresponderán a la tasa promedio ponderada por monto, en dólares de los Estados Unidos de América, del respectivo segmento de crédito, más dos desviaciones estándar. (multiplicada por un factor a ser determinado por el Directorio del BCE – actual– reemplaza a lo subarayado)

- Crédito Comercial.- Son todos aquellos otorgados a sujetos de crédito, cuyo financiamiento esté dirigido a las diversas actividades productivas. Las operaciones de tarjetas de crédito corporativas, se considerarán créditos comerciales, así como también los créditos entre instituciones financieras.

- Comercial Corporativo.- son aquellas otorgadas a empresas cuyas ventas anuales sean iguales o superiores al nivel que conste el instructivo…” Comercial PYME: son aquellas operaciones de crédito dirigidas a pequeñas y medianas empresas (PYMES) cuyas ventas anuales sean superiores a USD 100.000 e inferiores a los niveles de ventas anuales mínimos del segmento comercial corporativo que conste en el instructivo.

- Crédito de Consumo.- Son créditos de consumo los otorgados por las instituciones controladas a personas naturales que tengan por destino a la adquisición de bienes de consumo o pago de servicios, que generalmente se amortizan en función de un sistema de cuotas periódicas y cuya fuente de pago es el ingreso neto mensual promedio del deudor, entendiéndose por éste el promedio de los ingresos brutos mensuales del núcleo familiar menos los gastos familiares estimados mensuales. Consumo: son aquellas operaciones de crédito directo superior a USD 600, otorgadas a personas naturales para adquirir bienes de consumo o pago de servicios. Se incluye en este segmento las operaciones de crédito instrumentadas a favor de tarjetahabientes titulares con un cupo mayor a USD 600. Consumo Minorista: son aquellas operaciones de crédito de consumo, otorgadas a personas naturales para adquirir bienes de consumo o pago de servicios, cuyo monto por operación y saldo adeudado a la institución no supere los USD 600. Se incluye en este segmento las operaciones de crédito instrumentadas a favor de tarjetahabientes titulares con un cupo menor o igual a USD 600. (1.200 - actual)

- Microcrédito.- Es todo crédito (no superior a USD 20.000 - actual) concedido a un prestatario, sea persona natural o jurídica, (con un nivel de ventas inferior a USD 100.000 – actual) a un grupo de prestatarios con garantía solidaria destinado a financiar actividades en pequeña escala, de producción, comercialización o servicio, cuya fuente principal de pago la constituye el producto de las ventas o ingresos generados por dichas actividades, adecuadamente verificados por la institución del sistema financiero. Microcrédito de Subsistencia: son aquellas operaciones de crédito cuyo monto por operación y saldo adeudado a la institución financiera no supere los USD 600, otorgadasa microempresarios que registran un nivel de ventas anuales inferiores a USD 100.000. Microcrédito de acumulación simple: son aquellas operaciones de crédito cuyo monto por operación y saldo adeudado a la institución financiera sea superior a los USD 600 hasta USD 8.500, otorgadas a microempresarios que registran un nivel de ventas anuales inferiores a USD 100.000. Microcrédito de acumulación ampliada: son aquellas operaciones de crédito superiores a USD 8.500, otorgadas a microempresarios que registran un nivel de ventas anuales inferiores a USD 100.000.

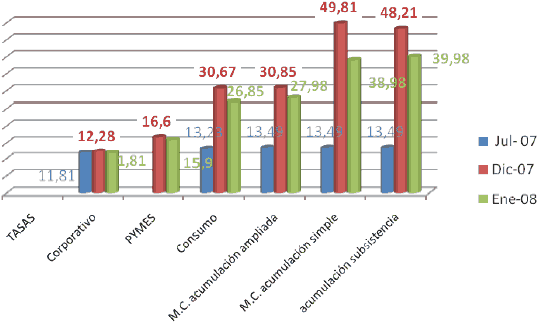

Hasta julio de 2007 rigieron las tasas máximas nominales que supuestamente nos cobraban los banqueros y que fue todo un engaño.

A partir de agosto empezaron a regir las tasas de interés sinceradas por el Directorio del BCE, que alcanzaron al 50% y que rigieron hasta diciembre de 2007. Desde enero de 2008 y como producto de la declaratoria de inconstitucionalidad, el Directorio del BCE de manera ilegal y arbitraria fijó la nueva fórmula de cálculo de tasas de interés, que deja prácticamente intocada las tasas de usura, puesto que alcanza al 40% para el sector microempresarial de subsistencia.

Podrán sostener que han rebajado 10 puntos y que es bastante. La Reserva Federal de los EEUU para sostener su aparato productivo acaba de reducir la tasa de interés al 3.5%, luego de conocer la gran corrupción de su banca. (Pérdidas multimillonarias por especular con los créditos sub prime destinado a las hipotecas)

Cuadro 8

"Evolución de las Tasas de Interés"

| Tasas | Julio 2007 | Agosto 2007 | Diciembre 2007 | Enero 2008 |

| Activa | 10.92 | 10.92 | 10.72 | 10.74 |

| Pasiva | 5.53 | 5.53 | 5.64 | 5.91 |

| Máxima | 13.49 | 12.28 | 11.81 | |

| Básica | 5.53 | 5.53 | 5.64 | 5.91 |

| Legal | 9.97 | 9.97 | 10.72 | 10.74 |

| Comercial Corporativo* | 11.81 | referencial 10.72 máxima 12.28 | referencial 10.74 máxima 11.81 | |

| Comercial PYMES | referencial 13.15 máxima 16.60 | referencial 13.82 máxima 15.90 | ||

| Consumo Minorista | 13.23 | referencial 21.00 máxima 32.27 | referencial 21.23 máxima 30.67 | referencial 22.37 máxima 26.85 |

| Microcrédito | 13.49 | referencial 23.90 máxima 41.86 | ||

| Microcrédito acumulación ampliada | referencia 23.50 máxima 30.85 | referencial 22.38 máxima 27.98 | ||

| Microcrédito acumulación simple | referencial 31.55 máxima 49.81 | referencial 31.19 máxima 38.98 | ||

| Microcrédito de subsistencia | referencial 41.47 máxima 48.21 | referencial 39.98 máxima 39.98 | ||

| Vivienda | 10.42 | referencial 12.90 máxima 17.23 | referencial 12.13 máxima 14.04 | referencial 12.32 máxima 13.55 |

*empresas que venden más de 5 millones de dólares al año. Fuente: BCE. Elaboración: Autor

La Ley de Legalización de la Usura fue aprobada en julio 2007, gracias a la coima entregada por los banqueros a un grupo de mercenarios. Además la relación entre los banqueros y la Democracia Cristiana es revelada nuevamente, cuando el ex gerente del Banco Central y ex miembro de la Junta Bancaria, Mauricio Pareja, que intervino en la discusión de esta ley, luego de renunciar a su cargo descubrió su militancia y participó como candidato a la Asamblea Constituyente por la Democracia Cristiana. La microempresa que genera fuentes de trabajo al 60% de la población económicamente activa, es la más castigada. En el Ecuador es un delito ser pobre: es condenado a la muerte o a la migración.

En el caso del microcrédito subió del 13.49% al 50% lo que significó el 377% de elevación en cinco meses de vigencia de la ley. Los farsantes, como el ex Superintendente de Bancos, (Vergara) que afirmaron que las tasas de interés bajarían, son desmentidos por la cifras.

La forma de cálculo que realizan los funcionarios del BCE son fraudulentas y benefician a los banqueros. La ley de legalización de la usura manda a calcular la tasa de interés promedio que cobraban, pero no dice allí que se incluirán las“comisiones” que venían cobrando los banqueros. Esta picardía ha dejado muy arriba las tasas de usura.

¿Qué negocio honrado puede pagar el 50% de tasa de interés y ahora 40%?

La tasa de interés que no se mueve es la que no se da: el crédito corporativo, es decir, de las grandes empresas que tienen posibilidades de endeudarse afuera a tasas de interés de un dígito.

Las oportunidades de crédito para el sector social de menores recursos están limitadas al máximo, por la alta tasa de interés.

Gráfico 6

Tasas Nominales y Efectivas Máximas a Julio y Diciembre 2007, Enero 2008

Fuente: Resoluciones del BCE Elaboración: Autor

En el presente gráfico manejamos las tasas máximas, a julio, diciembre 2007 y enero 2008, puesto que son las que imponen los banqueros.

La transparencia de la usura e irracionalidad salta a la vista. En microcrédito tres instituciones manejan el 88% del crédito que son: Pichincha, Solidario y Procredit, que imponen las tasas de interés. El oligopolio demuestra su gran irresponsabilidad social.

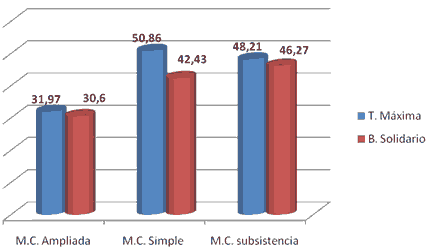

Banco Solidario a octubre de 2007 cobró las siguientes tasas de interés: Microcrédito de subsistencia: 46,27%; Microcrédito de acumulación simple: 42,43% Acumulación ampliada: 30,60%.

Gráfico 7 TASAS MAXIMAS VIGENTES Y DEL BANCO SOLIDARIO (octubre 2007)

Fuente: Superintendencia de bancos y El Universo de 31 de octubre de 2007 Elaboración: Autor

La morosidad crediticia del sector microempresarial es de las más bajas. El riesgo no esta en el segmento, sino en la tasa de interés. El banco Solidario que vende la “tecnología” microfinanciera atravesó graves crisis institucionales y económicas en 2007. Sus iniciadores tuvieron que vender sus acciones a precio de gallina con mal al Grupo Rivadeneira - Morisaenz - Unibanco. Luego declaró pérdidas millonarias y a finales de año declara una ganancia de USD 123 mil dólares.

En los últimos meses el principal negocio del Soli Para gobernar una nación no solo es necesario una persona inteligente, capaz y con buenas intenciones. Es fundamental un equipo de apoyo capaz y honesto para administrar el Estado. Pero el gobierno de Correa lamentablemente no dispone de muchos. Algunos oportunistas y audaces mercenarios que han recorrido por algunos partidos políticos, pululan y son huéspedes del Palacio de Gobierno. En el poder no hay amigos, hay intereses y de los más inconfesables. El proyecto de ley de “Justicia Financiera” presentado por el ejecutivo a mediados de 2007, con el “asesoramiento” de Maldonado, Patiño y otros fue un verdadero fiasco. Quisieron reducir el atraco de los banqueros con una estrategia equivocada: golpear al Banco Central y tomarse la Junta Bancaria. No consideraron que en el 2006 el Congreso no dio paso al proyecto de ley presentado por Febres Cordero, con el propósito de reducir las tasas de interés, pero con el fin de golpear al banco Pichincha. Ningún objetivo pudo cumplir el gobierno del “socialismo siglo XXI”, por la debilidad de la propuesta, la complicidad de burócratas del mas alto nivel, la falta de convocatoria a los“clientes” de la banca y el poder de corrupción de los banqueros, que compraron a diputados, medios de comunicación y periodistas. Ricardo Patiño, ahora ministro coordinador de la política (antes ministro de economía), no enfrentó la arremetida de los banqueros para defender la ley presentada por el ejecutivo. Ahora sabemos que Patiño fue gerente general de la Cooperativa “Detodas” y colocó más 1,5 millones de dólares en microcréditos a la gente pobre de los Guasmos de la ciudad de Guayaquil. Patiño sabe mucho de usura en el microcrédito y posiblemente aplicó en su cooperativa, por lo que prefirió callar. Después del 30 de noviembre, -cuando el gobierno obtuvo la mayoría de la Asamblea Constituyente, derrotando a los representantes de los banqueros, medios de comunicación, narcotraficantes y representantes del gobierno de los EE.UU.-, las conversaciones entre los representantes de la banca y gobierno volvieron a darse sin ningún resultado, por la debilidad de los representantes del gobierno. Por estas y otras razones que desconocemos, el Presidente Rafael Correa, en el ámbito de las tasas de interés que fija la banca, más ha hablado que ha hecho. Al parecer tiene un grupo de “colaboradores” muy ligados a la banca y a la usura, que no le dejan hacer lo que debe. Ya dijimos que el ex Ministro de Economía Patiño, nunca estuvo interesado en la rebaja de las tasas de interés. Los Representantes del Ejecutivo en la Superintendencia de Bancos, elaboraron un proyecto de ley financiero para que nunca se lo aprobara y finalmente luego de destituirlo al Superintendente de Bancos a través de la Asamblea Constituyente y tener la mayoría del Directorio del Banco Central del Ecuador, en diciembre de 2007 dictó una regulación ilegal y apegada a los intereses de los banqueros. La Regulación Nº153-2007 de 28 de diciembre de 2007 dictada por el Directorio del Banco Central del Ecuador, es absolutamente ilegal por atribuirse competencias para sí, que no las tiene, al segmentar el mercado de potenciales solicitantes de crédito y al establecer una fórmula de cálculo de la tasas de interés. El Tribunal Constitucional mediante Resolución 18-07-TC de 19 de diciembre de 2007, declaró la inconstitucionalidad de las reformas a la Ley Orgánica del Régimen Monetario y Banco del Estado contenidas en la Ley de Regulación del Costo Máximo del Crédito, aprobado hace seis meses por el Congreso cesante de penosa recordación. El poder legislativo de ese entonces mediante ley (art.12, inciso 2) dio atribuciones al Directorio del Banco Central para establecer de modo generalmente obligatorio la metodología para calcular la tasa de interés efectiva por segmentos de crédito. Declarada la inconstitucionalidad de estas reformas, lo que quedó vigente fue la legislación anterior hasta que un nuevo poder legislativo o la Asamblea Constituyente, dicte nueva legislación sobre tasas de interés. El Directorio del Banco Central por si y ante si no puede atribuirse funciones que no le competen, y peor todavía legislando en favor de los banqueros, al fijar tasas de interés irracionales y de usura. En derecho público solo se puede hacer lo que le permite la ley y no lo que se le ocurre a un Director o directorio del BCE. Si la ley vigente es la anterior, debemos retrotraernos a las tasas de interés que estuvieron vigentes antes de las reformas, esto es el 14% de tasa de interés máxima legal. Además debe obligarse a la devolución por parte de la banca de todo lo indebida, ilegal y fraudulentamente cobrado por tasas de interés, en los siete años de vigencia de las “comisiones” y “servicios”, arbitrarios e impuestos por los banqueros. En el caso del cálculo de las tasas de interés activas efectivas máximas, en lugar de las dos desviaciones estándar, se dice que el promedio ponderado será multiplicado por un factor a ser determinado por el Directorio del BCE. En el caso de la tasa de interés para la microempresa de acumulación simple el directorio del BCE redujo en 10.83%; el de subsistencia que son la mayoría redujo en 8.23; y, el de ampliada que son la minoría redujo el 2.87%. El resto quedó con muy escasa diferencia a la baja. En dolarización esas tasas son exageradamente altas, si consideramos que la FED bajó las tasas de interés a 3.5%. ¿Por qué ágilmente el Directorio del BCE dictó la nueva resolución? ¿Por qué protege a los banqueros antes que a los usuarios? ¿Dónde hay algún lineamiento de la “revolución ciudadana” en ésta decisión? La otra diferencia que existe entre ésta y la anterior resolución es que en la actual se privilegia la utilización de la tarjeta de crédito, a través de darle mayor capacidad de endeudamiento y cobrarle mas tasa de interés. Con estas acciones queda en muy seria duda que el gobierno de la “revolución ciudadana” cumpla el compromiso de suprimir la usura de los banqueros. El proyecto de ley “Red de Seguridad Financiera” será un mero maquillaje que pondrán a la banca para que todo quede igual. En un año de gobierno no ha iniciado ningún juicio penal por usura a ningún banquero, a pesar de las evidencias, ni tampoco obliga a devolver lo indebidamente cobrado por los banqueros a los estafados por la banca.La Usura y el Gobierno de la "Revolucón Ciudadana"

Ilegalidad de la Resolución del BCE

fundacion avanzar "Usura llamada intereses, comisiones y servicios" [en linea]

Dirección URL: https://www.zonaeconomica.com/node/1320 (Consultado el 13 de Mar de 2026)